Diversificar a carteira de investimentos é uma das principais práticas para equilibrar os riscos do seu portfólio diante das mudanças e tendências de mercado. Uma das possibilidades, nesse sentido, é internacionalizar o seu portfólio, expondo-se a alternativas ligadas a economias globais.

A razão é que, por meio dos investimentos internacionais, você pode diversificar sua carteira geograficamente e atrelar parte do seu patrimônio a outras moedas. Além de equilibrar riscos, você consegue ampliar o seu potencial de retorno, especialmente no longo prazo.

Quer saber mais sobre o assunto? Neste artigo, você entenderá por que diversificar a carteira internacionalmente é essencial para o portfólio e como colocar a estratégia em prática.

Acompanhe a leitura!

Garantir a exposição ao mercado global pode trazer diversas vantagens para o seu portfólio. A seguir, veja quais são os principais pontos positivos de diversificar internacionalmente e por que essas operações são essenciais!

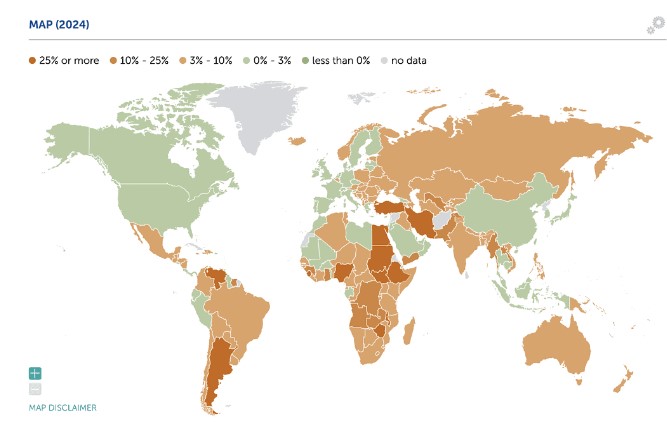

Em primeiro lugar, a diversificação internacional é importante para você ter exposição a economias mais fortes do que a brasileira. Países mais desenvolvidos economicamente, como os Estados Unidos, geralmente apresentam maior estabilidade, com inflação controlada e uma taxa de juros menos volátil. Para entender melhor, veja o gráfico da Global Finance, que usou dados do Fundo Monetário Internacional (FMI) para mostrar o estágio da inflação global em maio de 2024:

Como é possível perceber, grande parte das economias mais desenvolvidas — como os Estados Unidos, o Japão e alguns países da Zona do Euro — estão com a inflação em um patamar de 0 a 3% ao ano. O cenário é diferente quando se olha para economias em desenvolvimento, como o Brasil.

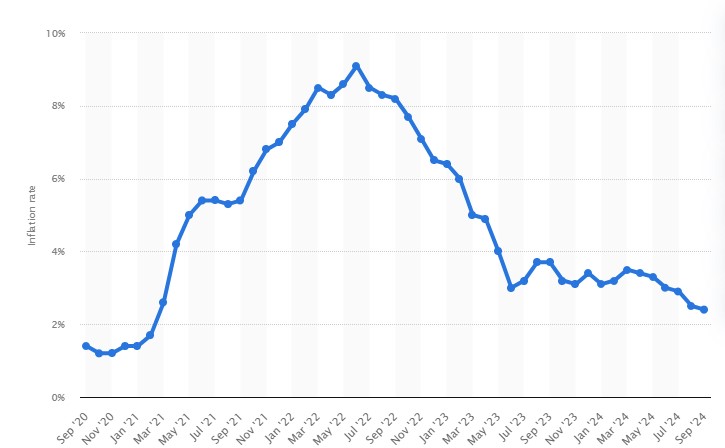

Essa robustez econômica costuma reduzir os riscos de grandes flutuações e tende a gerar recuperação mais rápida após eventuais instabilidades. Por exemplo, observe o gráfico da Statista com a evolução da inflação nos Estados Unidos entre setembro de 2020 e setembro de 2024:

O ciclo de altas, que teve início em março de 2021 e atingiu o pico em junho de 2022, foi causado pelas instabilidades econômicas em decorrência da crise sanitária relacionada à covid-19. Juntos dos EUA, diversos outros países, como o próprio Brasil, tiveram picos inflacionários.

Porém, pouco menos de 1 ano depois do pico, a economia norte-americana começou a redução das taxas de inflação. Apesar de ainda estarem em patamares altos para o padrão histórico do país, o cenário mostrou a sua grande capacidade de recuperação.

Outra vantagem é que a diversificação internacional equilibra os riscos para a sua carteira. Tenha em mente que, quando você investe apenas em ativos ligados à economia doméstica, o portfólio fica exposto somente aos riscos econômicos, políticos e monetários do Brasil.

Desse modo, mesmo que você tenha uma carteira diversificada em relação aos ativos nacionais, crises econômicas, inflação alta e desvalorização cambial tendem a impactar mais a sua performance.

Com investimentos internacionais, você distribui esses riscos entre diferentes países e economias. A prática reduz o impacto de problemas específicos de uma única região e gera mais equilíbrio para o seu portfólio.

A medida é especialmente vantajosa quando o investimento internacional é feito em economias mais fortes e desenvolvidas. Como você viu nos gráficos, elas tendem a ser mais robustas e estáveis que economias em desenvolvimento.

Além disso, a diversificação internacional equilibra riscos pelo fator cambial. Historicamente, a força de uma moeda no mercado global está atrelada à estabilidade econômica e à influência do seu país no comércio e na política internacional.

Por isso, o dólar norte-americano é visto como a moeda mais forte do mundo e uma importante reserva de valor — tanto para governos quanto para investidores. Desse modo, investir em ativos de países com moedas mais estáveis funciona em estratégias de hedge cambial, por exemplo.

Em momentos de desvalorização do real, os investimentos dolarizados tendem a se valorizar, o que ajuda a compensar a perda de poder de compra. Portanto, você protege o seu patrimônio diante de eventuais crises nacionais.

Diversificar internacionalmente também é importante porque costuma gerar aumento no seu potencial de ganhos. Economias mais fortes e desenvolvidas tendem a ter mais alternativas à disposição para você aproveitar.

Para se ter dimensão, ao final de 2023, a bolsa de valores de Nova Iorque (NYSE) contava com mais de 2.700 companhias de capital aberto listadas. Já a Nasdaq tinha mais de 3.400 empresas. Ambas ficam nos EUA — e são as duas maiores bolsas de valores do mundo. Para efeito de comparação, a B3, bolsa de valores do Brasil, começou 2024 com menos de 450 empresas listadas. Perceba, então, que o mercado de ações nos Estados Unidos é consideravelmente maior do que o nacional.

Além das ações, a economia norte-americana oferece diversas outras alternativas para os investidores, como:

● exchange traded funds (ETFs): fundos de investimento com cotas negociadas em bolsa. Nos Estados Unidos, eles podem ter tanto de gestão ativa quanto passiva;

● american depositary receipts (ADRs): certificados emitidos por bancos americanos que representam ativos estrangeiros negociados nas bolsas de valores dos EUA;

● real estate investment trust (REITs): empresas que investem, controlam ou operam imóveis que geram renda;

● bonds: títulos de dívida ou de renda fixa, emitidos por empresas, Governos ou outras entidades para captação de recursos.

Assim, é possível que você encontre mais oportunidades para buscar retornos financeiros ao investir. Pela influência das taxas de câmbio, os ganhos obtidos podem ser potencializados quando há uma valorização do dólar.

Por último, a diversificação internacional é uma boa prática porque permite ao investidor aproveitar diferentes tendências de mercado. Muitos setores com alto crescimento, como tecnologia, biotecnologia e inteligência artificial, têm grande representação em economias desenvolvidas. Eles geralmente são pioneiros em inovação, com oportunidades de investimento em novas tecnologias e modelos de negócios que podem transformar setores. Empresas como Apple, Google, Nvidia e Tesla são frequentemente as primeiras a lançar soluções inovadoras em suas áreas.

O motivo é que certas tendências emergem primeiro em regiões específicas devido a fatores econômicos, culturais ou de políticas públicas. Entre os principais exemplos recentes há a expansão do mercado de veículos elétricos na China e o foco em energia limpa na Europa.

Porém, o Brasil e outros mercados emergentes podem ter ciclos econômicos diferentes das economias desenvolvidas. Assim, muitas vezes, as tendências chegam ao país após serem validadas em outras regiões, o que limita o acesso a determinadas oportunidades de crescimento para sua carteira quando o foco é apenas nacional.

Com a diversificação internacional, você aloca capital em mercados com diferentes ciclos, permitindo aproveitar tendências que estão em expansão em outras regiões. Estar na vanguarda do investimento em novas tendências pode ampliar o seu potencial de ganhos no longo prazo.

Agora que você entendeu por que diversificar a carteira internacionalmente é essencial para o seu portfólio, é hora de saber como fazer essas movimentações.

Confira as principais possibilidades!

Você pode realizar movimentações internacionais por meio do investimento direto em outros países. Se você quiser investir em alternativas dos Estados Unidos, por exemplo, há a possibilidade de abrir uma conta internacional no Brasil que pode facilitar as movimentações.

Uma alternativa também é abrir uma conta de investimentos no país que você deseja investir, o que tende a ser mais burocrático. Com uma dessas contas abertas, você poderá escolher os ativos e aproveitar a diversificação global.

Entretanto, nesse caso, é importante destacar que você terá de fazer operações de câmbio para transformar os seus reais em outras moedas. Mais um ponto é que o processo de declaração no Imposto de Renda (IR) é diferente, entre outros aspectos.

Também existem formas de diversificar o portfólio globalmente sem precisar tirar os recursos do Brasil. Por exemplo, há fundos internacionais, negociados nas plataformas das instituições, e brazilian depositary receipts (BDRs), negociados na bolsa de valores.

Mas, se o foco é diversificação, vale a pena recorrer aos ETFs brasileiros. No Brasil, eles são conhecidos como fundos de índice, por replicar o benchmark determinado em sua estratégia. A Investo, por exemplo, conta com diversas alternativas globais para a diversificação do seu portfólio.

ETFs para diversificação global em renda variável Um dos principais ETFs que você pode utilizar para a diversificação global é o WRLD11, que tem o portfólio composto pelas cotas do ETF Vanguard Total World Stock (VT), negociado na NYSE.

Esse fundo está listado na bolsa de Nova York. Ele replica o índice FTSE Global All Cap Net TR US RIC, que funciona como uma das principais referências para o mercado global de ações. Isso porque ele conta com mais de 9.000 companhias em sua carteira Já quem deseja aproveitar tendências, há oportunidades como o BTEK11, que replica o ETF XBI (S&P Biotechnology Select Industry Index). O índice de referência do fundo é focado no mercado de biotecnologia, com 139 empresas na carteira.

E existem diversas outras oportunidades, como:

● ALUG11: mercado imobiliário dos EUA;

● CHIP11: setor de semicondutores;

● FOOD11: agronegócio global;

● JOGO11: foco em games e e-sports;

● PEVC11: investimentos private equity;

● SVAL11: foco em empresas small caps dos EUA;

● USTK11: exposição a empresas de tecnologia americanas.

Também há ETFs de renda fixa, como o USDB11, com 10 mil títulos norte-americanos. Ele investe em cotas do ETF Vanguard Total International Bond ETF. O fundo replica o Bloomberg US Aggregate Bond Float Adjusted (Net TR) Index, índice que inclui títulos públicos e privados.

Outra possibilidade é o BNDX11, que espelha o ETF BNDX (Vanguard Total International Bond ETF). Nesse caso, o índice de referência é o Bloomberg Global Aggregate ex-USD Float Adjusted RIC Capped (Net TR) Index, que conta com mais de 6.700 títulos de renda fixa globais, fora dos EUA.

A diversificação que os ETFs proporcionam e a facilidade de investimento — pelo fato de serem negociados na bolsa — os tornam alternativas práticas para diversificação internacional.

Como você acompanhou, a diversificação internacional da carteira é indispensável para equilibrar os riscos dos ativos e ampliar o seu potencial de retorno. Buscando alternativas como ETFs para o portfólio, você pode ter mais praticidade para essa internacionalização.

Quer saber quais ETFs globais podem fazer parte da sua carteira de investimentos global? Veja os nossos fundos negociados na bolsa brasileira!