O investimento em exchange traded fund (ETF) tem se tornado cada vez mais popular entre os investidores. Afinal, costuma ser uma alternativa acessível, simples e eficiente de diversificação de carteira, tanto em renda fixa quanto em renda variável.

No entanto, como qualquer veículo de investimento, é natural surgirem dúvidas sobre o que acontece caso o ETF em que você investiu deixe de existir. Assim, entender o desfecho dessa situação é essencial para tomar decisões financeiras mais informadas.

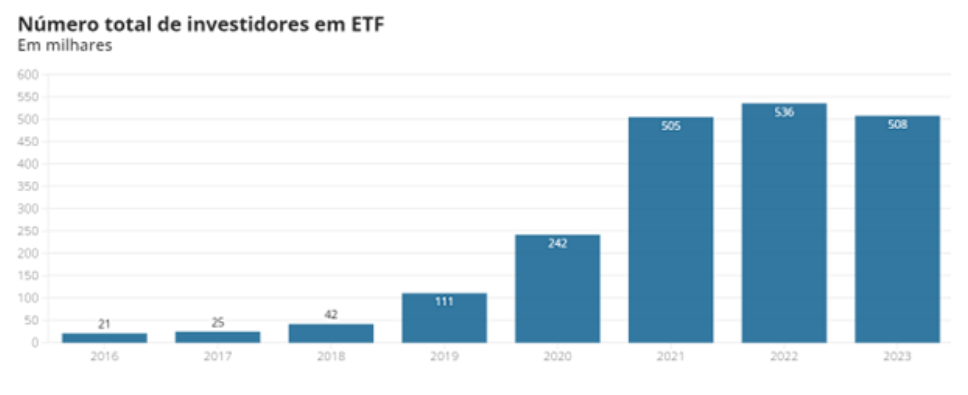

Antes de saber o que é e como ocorre o encerramento de um ETF, vale entender o cenário dessa alternativa no Brasil. Por conta das suas vantagens, como acessibilidade, simplicidade e possibilidade de diversificação, os fundos de índice apresentaram um crescimento exponencial entre 2016 e 2022.

Nesse período, o número de investidores nessa alternativa saiu de 21 mil para 536 mil, como mostra o gráfico da Valor Investe:

No entanto, é possível observar na imagem que, entre dezembro de 2022 e dezembro de 2023, houve uma queda de 28 mil investidores em ETFs. Uma das razões para essa diminuição é a alta da Selic, a taxa básica de juros da economia brasileira.

Ela é utilizada como parâmetro para os rendimentos de investimentos de renda fixa. Desse modo, quando a Selic está em alta, os juros pagos pelos títulos de dívida também costumam aumentar.

Com isso, é comum os investidores preferirem as alternativas de renda fixa. Logo, a Selic elevada desencoraja o apetite por riscos, podendo reduzir a demanda por ativos de renda variável.

Embora o número de investidores em ETFs diminuiu de 2022 para 2023, há uma expectativa de mudança desse cenário até o final de 2024. Isso porque já se vive um período de quedas na Selic, o que costuma incentivar os investidores a diversificarem os investimentos, buscando alternativas de renda variável.

Além disso, os ETFs foram considerados novidade no mercado por muitos anos — tendo crescido no Brasil recentemente. Contudo, com as mudanças no cenário dos investimentos e a consolidação dos ETFs no Brasil, mais pessoas passaram a demonstrar interesse nesse fundo. Então a tendência é que cada vez mais eles sejam trabalhados por assessores e consultores de investimentos.

Portanto, a expectativa é que ocorra um movimento de crescimento dos fundos de índice de bolsa de valores brasileira (B3) e há gestoras de fundos com objetivos de lançar novos ETFs em 2024, como é o caso da Investo, ampliando as oportunidades para os investidores.

Na prática, se refere à finalização das atividades daquele veículo, quando as cotas deixam de ser negociadas. O principal motivo para o encerramento de um ETF é o desinteresse por parte dos investidores naquele fundo. Com pouca procura pela alternativa, o funcionamento do veículo fica comprometido, não compensando para a gestora mantê-lo disponível para negociação.

Nesse contexto, pode surgir a dúvida de porque o fundo não atrai investidores suficientes para valer a pena manter o seu funcionamento. Uma das razões é o desempenho desse ETF, que pode não ter gerado receita suficiente para se manter.

Ademais, fundos com foco restrito podem limitar o número de investidores que se interessam por eles. Esse é o caso do Defiance Digital Revolution ETF (NFTs), que foi o primeiro ETF de tokens não fungíveis (NFTs) negociados na bolsa.

Lançado no final de 2021, ele encerrou suas atividades de operação em fevereiro de 2023. O motivo do encerramento foi a baixa procura dos investidores no fundo, por conta da queda do mercado de criptoativos e NFTs naquele período.

Vale destacar que o fechamento de um ETF não é o mesmo que a falência — que ocorre quando a dívida de um fundo supera o patrimônio ou sua capacidade de pagamento. Nesse caso, há riscos de prejuízos maiores para os investidores.

É comum que as gestoras dos fundos façam um comunicado à imprensa e aos investidores, de 30 a 60 dias antes do encerramento das operações. Nesse aviso, constam informações sobre o último dia de negociação.

Além disso, nele, deve constar o que acontecerá com as cotas que não forem vendidas pelos próprios cotistas até a data de liquidação. Após a comunicação, no dia e horário previstos, acontece o fechamento do capital e a liquidação das cotas do fundo.

Dessa forma, o ETF em questão não pode ser mais negociado na bolsa, ou seja, as operações de compra e venda são interrompidas. Assim, depois do encerramento e da liquidação, o ETF deixa de existir como um fundo em operação e é removido da lista de fundos negociados na bolsa.

Nesse caso, o cotista tem duas opções. A primeira é vender as suas cotas antes da liquidação. No entanto, é preciso ter em mente que a alternativa pode apresentar baixa liquidez, que se refere à velocidade e rapidez em que um ativo pode ser convertido em dinheiro disponível para seu uso.

Isso pode acontecer tanto pela baixa procura de outros investidores pelo ETF quanto pela maior oferta de cotas do fundo no mercado — já que mais cotistas tendem a ofertar suas participações. Então, se a venda não for interessante para o investidor, há a opção de levar a cota até a liquidação.

Nesse cenário, a gestora vende todos os ativos pertencentes ao portfólio do fundo e distribui os valores apurados aos cotistas, conforme a participação de cada um. Esse pagamento é realizado na conta do investidor — dessa maneira, a liquidação funciona como um tipo de venda forçada.

Independentemente se o investidor decidiu vender suas cotas ou esperar a liquidação, esse processo pode gerar incidência de Imposto de Renda sobre os eventuais ganhos de capital na transação. Portanto, é preciso prestar atenção a essa questão quando um ETF deixa de existir.

Como você viu, após o fechamento de um ETF, o investidor recebe o dinheiro do investimento, seja por meio da venda das cotas ou da liquidação. Nessa ocasião, é preciso ter em mente que a carteira sofrerá mudanças em suas proporções.

Desse modo, o investidor deve analisar o seu portfólio para compreender se as alterações geraram um desequilíbrio que afete a sua estratégia de investimentos. Se isso ocorrer, pode ser necessário adotar o rebalanceamento de carteira.

A abordagem envolve ajustar a alocação de ativos para manter o portfólio alinhado ao perfil de risco e aos objetivos financeiros ao longo do tempo. Quando os investimentos apresentam variações em seus valores, a proporção das alternativas pode se desviar do planejado inicialmente.

Dessa forma, o rebalanceamento da carteira permite corrigir essas divergências, reduzindo o risco de concentração excessiva em determinados ativos ou classes de investimentos. Por exemplo, suponha que o ETF que foi fechado espelhava um índice que mensura o desempenho de ações.

Logo, a proporção da carteira ligada a investimentos relacionados ao mercado acionário reduzirá. Dependendo da estratégia do investidor, como em abordagens mais arrojadas, essa nova distribuição pode não ser adequada.

Nesse cenário, o investidor pode optar pelo investimento do dinheiro recebido da liquidação em ETFs com características semelhantes às do fundo fechado, por exemplo. Ainda, ele pode escolher comprar ações diretamente, se for o caso.

Você entendeu que um ETF pode ser fechado quando há pouca procura ou baixo desempenho. Embora não haja como prever se um fundo encerrará suas atividades no futuro, existem cuidados que podem ser tomados para não investir em um veículo com maiores chances de fechamento.

Observe o histórico de desempenho do ETF, e busque fundos com resultados mais consistentes ao longo do tempo. No entanto, é importante ressaltar que a performance passada não é garantia de bons resultados no futuro.

Além disso, escolha uma gestora consolidada e atuante, como a Investo, que tenha experiência e reputação no mercado de investimentos. Dessa maneira, é possível evitar o fechamento do ETF por problemas relacionados à empresa ou má gestão dos ativos.

No processo, avalie também o volume de negociação do ETF. Quanto maior ele for, menores serão as chances de o ETF fechar, pois isso indica maior interesse e liquidez no mercado — sempre lembrando que os dados não dão garantia de resultado.

Por fim, muitos investidores preferem ter cautela ao investir em ETFs de mercados muito específicos. Um dos motivos é que eles podem avaliar que esses fundos têm maiores chances de fechar em relação aos ETFs que investem em mercados mais amplos e tradicionais.

Desse modo, ao considerar esses cuidados, os investidores podem tomar decisões mais informadas e reduzir os riscos associados ao investimento em ETFs.

Uma possibilidade é o ETF deixar de existir caso a gestora opte por uma fusão, que é um procedimento comum quando um fundo perde a sua preferência. Nesse caso, o veículo é incorporado a outro fundo com políticas de investimentos mais abrangentes.

Ainda, ele pode ser incluído em um fundo com maior montante sob gestão. Em ambos os casos, o investidor pode aceitar ou não permanecer com o investimento em ETF nessa fusão.

Se o cotista não quiser continuar, ele pode vender as suas cotas na bolsa, que ficam sujeitas à incidência de Imposto de Renda sobre os eventuais ganhos apurados na venda. Agora, se o investidor desejar ficar com o investimento, ele terá cotas no fundo gerado pela fusão.

Embora o número de unidades de participação possa ser diferente, o valor do investimento não é alterado. Ademais, ao optar por essa decisão, é preciso ter em mente que o novo veículo deve se alinhar à sua estratégia de investimentos.

Além da fusão, um fundo pode mudar de gestora, seja por problemas relacionados ao próprio ETF — como baixo desempenho — ou à empresa, como questões regulatórias. Nesse panorama, o fundo permanece o mesmo, havendo somente a troca de comando da gestão. Portanto, o investidor continua com as cotas já adquiridas.

Outro conhecimento importante a saber sobre os ETFs é como investir neles. Afinal, essas alternativas contribuem para a diversificação de investimentos de uma forma simples e acessível.

Para começar, avalie se o investimento em ETFs se adequa ao seu perfil de investidor, que pode ser conservador, moderado ou arrojado. Assim, é possível entender se o fundo de índice se alinha ao seu grau de tolerância aos riscos.

Ademais, considere os seus objetivos financeiros. Isso porque os ETFs costumam ser interessantes para metas a longo prazo, já que o tempo tende a minimizar os riscos da volatilidade.

A liquidez do ETF também é um fator importante a ser considerado — quanto maior for o volume de negociação de suas cotas, mais fácil será comprar e vender os ativos. Esse aspecto pode ser vantajoso no momento que você precisar se desfazer do investimento.

Por fim, é importante conhecer a taxa de administração cobrada pelo ETF e a incidência de taxas de corretagem para comprar ou vender cotas. Tenha em mente que um custo mais baixo pode resultar em um retorno líquido mais alto para o investidor.

Neste post, você entendeu o que acontece com um investimento em um ETF que deixou de existir. Agora, é importante utilizar os conhecimentos na hora de escolher fundos de índice mais alinhados à sua estratégia.

Você conhece os ETFs de renda fixa? Conheça as vantagens e os riscos desses investimentos!