Para quem está em busca de diversificação em seus investimentos, o ETF de REITs pode ser uma alternativa atraente. Esse tipo de fundo oferece uma forma prática de se expor ao mercado imobiliário dos Estados Unidos (EUA) sem precisar investir diretamente em propriedades.

Contudo, para tirar o máximo proveito da alternativa, é essencial entender como ela funciona e como você pode investir nesses fundos de maneira eficiente. Conhecer os detalhes sobre a sua operação ajudará a decidir sobre a inclusão dos ETFs de REITs em sua carteira estrategicamente.

Você se interessou pelos ETFs de REITs? Continue a leitura para conferir o que eles são e como esses fundos funcionam!

Os exchange traded funds (ETFs) são um tipo de fundo de investimento negociado em bolsa. Trata-se de um veículo financeiro formado pelo capital de investidores com objetivos de alocação em comum. A gestão é realizada por um gestor profissional que maneja a carteira conforme a política do fundo.

No mercado, há diversos tipos de fundos de investimentos, que variam conforme o foco de alocação. No Brasil, a estratégia dos ETFs se baseia em replicar um índice de mercado — por esse motivo, eles são conhecidos como fundos de índice no país.

Por exemplo, um ETF que segue o Índice Bovespa — principal indicador do mercado acionário brasileiro — investe nos mesmos ativos que compõem o portfólio teórico do benchmark. Como resultado, se o índice escolhido tiver um bom desempenho, as cotas do ETF também se valorizam — e o inverso acontece em momentos de queda.

Para alcançar o objetivo, o portfólio do ETF é composto pelos mesmos ativos encontrados na carteira teórica do índice-alvo. Ainda, o veículo pode investir em cotas de outro ETF que já replica o desempenho de um índice de mercado.

Agora que você sabe o que são os ETFs, é o momento de entender o que são e como funcionam os REITs — sigla para real estate investment trusts. Eles são empresas norte-americanas que trabalham diretamente com o mercado imobiliário, investindo e administrando propriedades.

Elas geram renda principalmente por meio de aluguéis, venda de imóveis e operações financeiras, como hipotecas. Assim como ocorre com outras companhias listadas em bolsa, os investidores podem comprar ações dos REITs.

Existem três tipos principais de REITs:

Os investidores têm a chance de lucrar com a valorização das ações e com a distribuição de dividendos. O atributo torna os REITs uma alternativa procurada por quem busca uma forma de obter renda passiva regular e diversificação no setor imobiliário.

Ainda vale saber que os REITs utilizam alavancagem, o que pode aumentar os lucros. Mas tenha em mente que a característica eleva os riscos da operação.

Você viu que os REITs e os FIIs têm semelhanças, como serem negociados em bolsas de valores e estarem vinculados ao mercado imobiliário. Mas quais são as diferenças entre as alternativas?

Os REITs operam no mercado imobiliário com uma estrutura empresarial, como um conselho administrativo. Os investidores que compram ações de REITs podem até ter direito a voto em assembleias, colocando-se em posição semelhante à de acionistas de companhias tradicionais.

Já os FIIs brasileiros são estruturas de fundos de investimento. Logo, ao investir neles, você adquire cotas dos veículos — não ações de uma empresa. A gestão dos FIIs é realizada por profissionais e não há participação direta dos investidores na tomada de decisões do fundo.

Outro ponto de diferenciação é o pagamento de dividendos. No Brasil, os FIIs são obrigados a distribuir semestralmente, pelo menos, 95% do lucro líquido aos cotistas. Por outro lado, os REITs nos Estados Unidos, de acordo com as regras de 2024, tinham que distribuir um mínimo de 90% de seus lucros.

No mercado brasileiro, os ETFs de REITs são fundos negociados em bolsa cujo objetivo é acompanhar o desempenho de um índice relacionado a empresas do setor imobiliário listadas nos Estados Unidos. Um exemplo é o ALUG11 — ETF negociado na bolsa de valores brasileira, a B3.

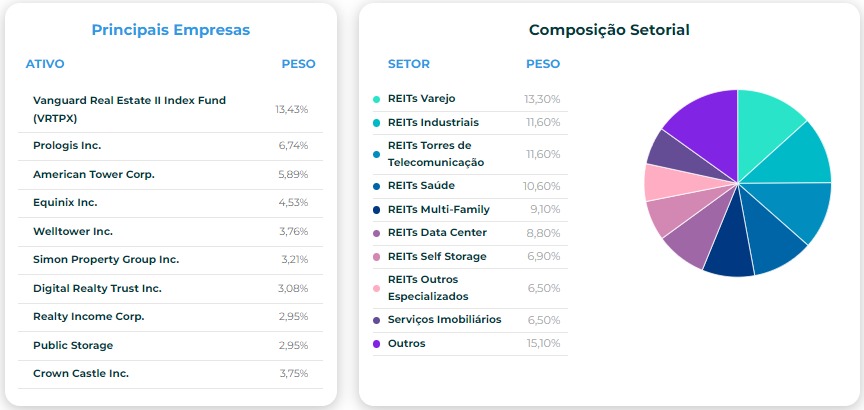

Ele replica o desempenho do ETF Vanguard Real Estate (VNQ), listado na bolsa de Nova York (NYSE). Por sua vez, o VNQ segue o índice MSCI US IMI Real Estate 25/50, composto por mais de 150 empresas do setor imobiliário nos EUA.

Veja a sua composição em 6 de agosto de 2024:

Ao investir no ALUG11, o investidor acessa o mercado imobiliário norte-americano pela bolsa brasileira, sem precisar converter moeda ou enviar capital para fora do país. A característica facilita o acesso ao mercado global de imóveis, usando reais e mantendo as transações na bolsa local.

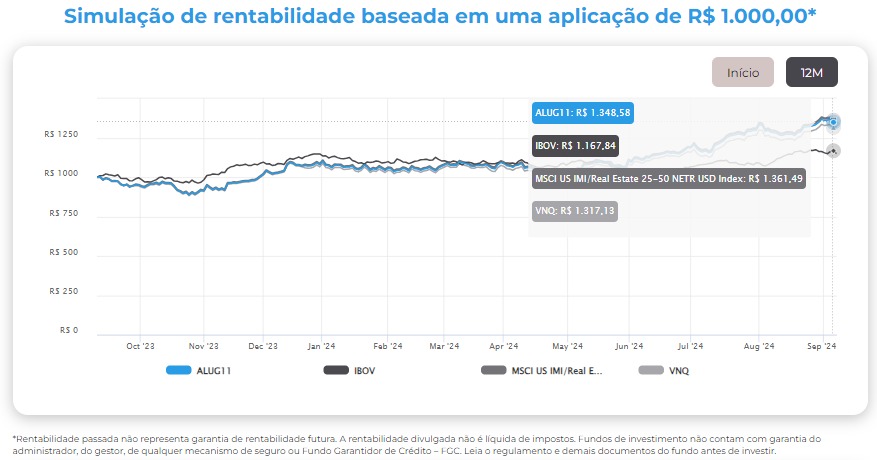

Veja o histórico do ALUG11:

Observe que, em setembro de 2024, a sua performance estava acima do Índice Bovespa. Cabe ressaltar que não há garantia de que os ganhos passados se repitam. Contudo, os dados ajudam a compreender melhor o potencial de desempenho de um ETF de REITs.

Um ponto importante sobre o tema é que o ALUG11 é um ETF de acumulação. Isso significa que, embora os REITs distribuam dividendos, nesse fundo os proventos são reinvestidos, comprando mais cotas do ETF de referência.

A característica potencializa os rendimentos no longo prazo e amplia a eficiência tributária em comparação aos resultados que seriam obtidos se os dividendos fossem distribuídos pelo ETF.

Investir em ETFs de REITs é uma forma de diversificar a sua carteira. Ao adquirir cotas desse fundo, você tem a chance de participar dos resultados de diversas empresas do setor imobiliário norte-americano. Elas podem incluir propriedades comerciais, galpões industriais e até imóveis residenciais.

Dessa maneira, você consegue obter exposição a um mercado diversificado, sem a necessidade de comprar cada ação individualmente ou investir em imóveis de forma direta. Assim, há como ter mais praticidade ao diversificar o portfólio.

A comodidade inclui a gestão do fundo, realizada por profissionais conforme políticas pré-estabelecidas. Você tem acesso a uma estratégia diversificada sem precisar acompanhar constantemente o desempenho de cada ativo.

Além disso, os ETFs de REITs oferecem acessibilidade ao mercado imobiliário dos EUA sem precisar lidar com os trâmites de abrir uma conta no exterior ou converter o seu dinheiro em dólares, como visto.

Outra vantagem é a dolarização indireta da sua carteira. Afinal, mesmo comprando as cotas em reais, os ativos subjacentes estão atrelados ao dólar, o que protege o seu portfólio contra a desvalorização do real. A diversificação em um mercado consolidado como o dos EUA amplia suas chances de ganhos no longo prazo.

Apesar das vantagens de investir em ETFs de REITs, tenha em mente que também existem riscos ao se expor à alternativa. De modo geral, eles estão atrelados ao mercado da renda variável, sendo a volatilidade um dos principais pontos de atenção.

O preço das cotas oscila conforme o desempenho das empresas do setor imobiliário, as condições econômicas globais e o ânimo dos investidores. Ainda cabe lembrar que o setor imobiliário tem os seus próprios desafios, como mudanças nas taxas de juros, regulamentações governamentais ou queda na demanda por propriedades.

Logo, esses movimentos podem afetar o desempenho dos ETFs de REITs. Ademais, há o risco cambial — mesmo que você compre as cotas em reais, os ativos subjacentes são negociados em dólar.

Assim, há chance de as variações da moeda americana impactarem os seus resultados, tanto positiva quanto negativamente. Por fim, como visto, alguns REITs operam alavancados.

A estratégia aumenta o potencial de ganhos, mas amplia os prejuízos em cenários negativos, elevando o risco para o investidor. No entanto, com estratégias bem pensadas e considerando o perfil de investidor e objetivos financeiros, há como mitigar os riscos.

Após avaliar o seu perfil e os seus objetivos, se você decidir que investir em ETFs de REITs faz sentido para sua carteira, o próximo passo é aprender como realizar o investimento. Para começar, é preciso ter conta em uma instituição financeira que disponibilize um home broker.

Trata-se da plataforma digital na qual você gerencia suas operações na bolsa de valores. Após abrir a ferramenta, encontre o código de negociação do fundo cujas cotas você deseja adquirir. Por exemplo, se você quer investir no ETF de REITs da Investo, basta procurar o ticker ALUG11.

Uma vez que você localize o ETF desejado, informe a quantidade de cotas que pretende comprar. Na sequência, basta enviar a ordem de compra. A ordem é processada e a liquidação da negociação ocorre em alguns dias. Nesse intervalo, as cotas do ETF são adicionadas à sua carteira.

Neste artigo, você aprendeu o que é um ETF de REITs e como a alternativa pode ajudar a diversificar o seu portfólio, tornando-o mais resiliente. Agora, estude se o investimento nesse fundo negociado em bolsa se alinha à sua estratégia.

Você tem interesse em investir no ALUG11? Aproveite para conhecer mais sobre esse ETF de REITs da Investo!