A renda fixa é uma classe de investimentos que chama a atenção de investidores em busca de mais previsibilidade de retornos e, em geral, menos riscos. Mas você sabia que é possível se expor a ela pela bolsa de valores, com ETFs de renda fixa?

Por exemplo, na bolsa brasileira, a B3, há diversas alternativas que possibilitam aos investidores incluir esse tipo de investimento em sua carteira. Para tanto, é preciso entender como os ETFs de renda fixa funcionam e como eles se diferenciam daqueles que fazem parte da renda variável.

Neste artigo, você aprenderá o que são os ETFs de renda fixa, quais são suas características e quais são as vantagens que eles podem trazer para sua carteira.

Aproveite a leitura!

A renda fixa é uma classe de investimentos composta por alternativas que trazem regras predeterminadas de retorno. Os seus títulos funcionam como empréstimos que o investidor faz ao emissor de um título.

Para entender melhor, considere o exemplo dos certificados de depósito bancário (CDBs). Eles são emitidos por instituições financeiras como instrumentos para captação de recursos. Ao fazerem a aplicação, os investidores emprestam o seu dinheiro para o banco.

Em troca, eles recebem o dinheiro de volta no vencimento, com juros, conforme as regras de retorno do título. A aplicação pode ser:

Há diversos exemplos de títulos de renda fixa no mercado, além dos CDBs. Letras de crédito imobiliário (LCI) e do agronegócio (LCA), títulos públicos disponibilizados na plataforma do Tesouro Nacional — o Tesouro Direto — e debêntures estão entre as principais alternativas.

Além das regras de retorno, existem outras características que diferenciam os títulos de renda fixa entre si. Quanto à liquidez, por exemplo, é possível encontrar aplicações que permitem resgate a qualquer momento, enquanto outras exigem um período de carência ou limitam o resgate ao vencimento.

Contudo, vale salientar que, apesar da previsibilidade e do menor risco — a depender do título —, a renda fixa não tem retornos garantidos, necessariamente. A razão é que há exposição ao risco de crédito, que é a chance de o emissor do título não cumprir com as regras de retorno prometidas.

Como instrumento de segurança, diversos títulos privados, como CDBs, LCIs e LCAs, têm cobertura de até R$ 250 mil por CPF ou CNPJ por parte do Fundo Garantidor de Créditos (FGC), seguindo alguns critérios. Já títulos públicos são garantidos pelo Tesouro Nacional.

Porém, existem alternativas que não possuem essa cobertura. Alguns exemplos são as debêntures, os certificados de recebíveis imobiliários (CRIs) e os certificados de recebíveis do agronegócio (CRAs).

Os exchange traded funds (ETFs) são fundos negociados em bolsa. Ou seja, diferentemente de diversos fundos de investimento tradicionais, cujas cotas são encontradas em plataformas de instituições financeiras, a negociação deles é feita na bolsa de valores.

No Brasil, um sinônimo comum para o ETF é fundo de índice. Isso ocorre porque, no país, eles são veículos focados em replicar a performance de um índice de referência, como o Ibovespa — principal índice de ações da B3.

Assim, um ETF que tem o Ibovespa como referência entrega aos cotistas um desempenho igual ou similar às variações do índice. Vale saber que, globalmente, os ETFs não se limitam a serem fundos de índice — e a realidade no Brasil também pode mudar com o tempo.

Um ETF de renda fixa é um fundo negociado em bolsa que tem um índice dessa classe de investimentos como referência. Para ilustrar, considere o exemplo do NTNS11, um ETF que acompanha o desempenho de títulos públicos atrelados ao Índice Nacional de Preços ao Consumidor Amplo (IPCA).

Para tanto, ele acompanha a performance do Índice Teva Tesouro IPCA+ 0 a 4 Anos, que tem na carteira teórica títulos atrelados à inflação com prazo de 0 a 4 anos.

Desse modo, em vez de investir diretamente em um título como o Tesouro IPCA+, o investidor pode comprar as cotas do ETF na B3 para ter exposição às diversas ativos que compõem o índice.

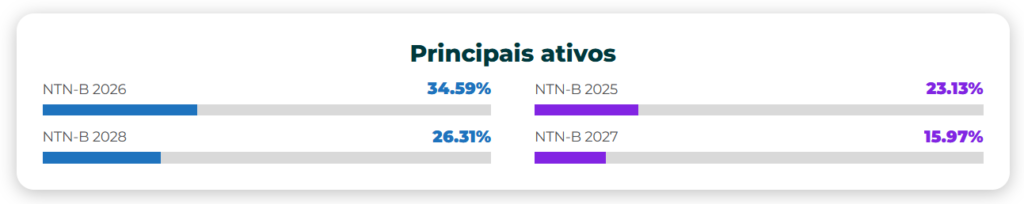

Confira os principais ativos da carteira do NTNS11 em outubro de 2024:

A renda fixa é a classe de investimentos mais acessada pelos investidores brasileiros. Para se ter dimensão, números da B3 de março de 2024 mostram que enquanto 5,1 milhões de pessoas físicas investem em renda variável, 16,3 milhões estão na renda fixa.

Normalmente, a renda variável é buscada por investidores mais experientes ou com mais capacidade de assumir riscos. A razão é que os ativos ligados a essa classe tendem a ser mais arriscados e sofrerem mais os efeitos da volatilidade do mercado, especialmente no curto prazo.

Por outro lado, os ETFs de renda fixa são negociados na bolsa de valores, mas estão ligados à performance de investimentos de renda fixa.

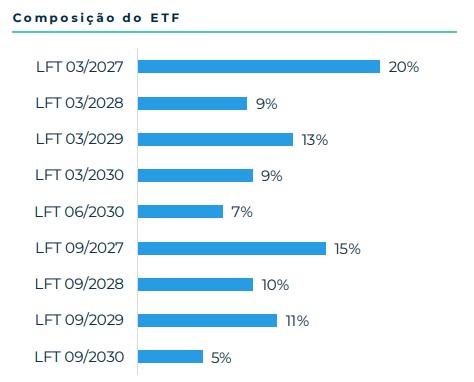

No caso do LFTS11, outro ETF de renda fixa da Investo, para ser capaz de replicar as variações do Índice Teva Tesouro Selic, o portfólio é montado com títulos do Tesouro Selic com vencimento acima de 2 anos. Essas são as mesmas regras do seu índice de referência.

Veja como era a composição da carteira em outubro de 2024:

Entretanto, nem todos os ETFs de renda fixa têm o portfólio composto dessa forma. Por exemplo, na bolsa de valores, os investidores também podem encontrar os fundos espelho.

Eles se caracterizam por replicar a performance de um índice ao investir nas cotas de outro ETF. Esse é o caso do BNDX11, que tem um portfólio majoritariamente composto pelas cotas do Vanguard® Total International Bond ETF — ou ETF BNDX.

Esse ETF norte-americano tem mais de 6 mil títulos globais no portfólio, sendo ligado ao índice Bloomberg Global Aggregate ex-USD Float Adjusted RIC Capped (Net TR) Index. O indicador inclui títulos de Governos e corporativos de 28 mercados. Logo, mesmo que o investimento seja na bolsa brasileira, o cotista tem exposição à renda fixa internacional.

Com a leitura até aqui, você entendeu o que são e como funcionam os ETFs de renda fixa. Agora, confira as vantagens que eles podem proporcionar para sua carteira de investimentos!

Chance de aumentar a sua rentabilidade líquida

Primeiramente, os ETFs de renda fixa costumam ser buscados por investidores que desejam aumentar a sua rentabilidade líquida, com a cobrança menor de impostos. O resultado é possível tanto ao compará-lo ao investimento direto em títulos de renda fixa quanto à compra das cotas de outros fundos.

Em relação aos títulos de renda fixa, como o Tesouro IPCA+, o investidor pode lidar com dois tributos. Um deles é o Imposto de Renda (IR), com alíquotas que variam entre 22,5% e 15% sobre os seus lucros, conforme o prazo do investimento, com recolhimento direto na fonte.

Também há chance de incidir o Imposto sobre Operações Financeiras (IOF) se o resgate for feito antes de o investimento completar 30 dias. Junto desses impostos, existe a taxa de custódia que o investidor deve pagar semestralmente na maioria dos casos dos títulos públicos.

Já nos ETFs de renda fixa, não existe ação do IOF. Enquanto isso, o IR pode variar de 25% a 15% de acordo com o prazo de repactuação do portfólio que compõe o veículo. A menor alíquota é atingida em ETFs com títulos cuja duração média seja maior que 720 dias — como é o caso do NTNS11. Como a alíquota é constante, o prazo de investimento não influencia a cobrança de IR.

Ainda, em comparação a outros fundos de investimento, os ETFs não têm incidência do come-cotas — uma antecipação semestral do IR que impacta o potencial de retorno da alternativa. Afinal, o montante direcionado ao imposto deixa de garantir rentabilidade ao investidor.

Por fim, quando os veículos são de gestão passiva, a taxa de administração também é menor, otimizando os custos ao investidor.

Praticidade para sua carteira

Cabe destacar a praticidade que os ETFs de renda fixa oferecem. Em contraste à aplicação direta nos títulos de renda fixa, com os fundos negociados em bolsa, você pode ter exposição a múltiplas ativos, com diferentes prazos de vencimento, por meio de apenas um aporte.

A praticidade é reforçada pelos reinvestimentos automáticos. Como não há prazo de vencimento para os ETFs, os retornos obtidos com os títulos que compõem a carteira do fundo são reaplicados. O atributo permite que os investidores aproveitem ainda mais o efeito dos juros compostos.

Liquidez na bolsa de valores

Outra vantagem que os ETFs de renda fixa oferecem é a liquidez da bolsa de valores. Como visto, nem todos os títulos de renda fixa possibilitam resgate antecipado. Ainda, para títulos prefixados e híbridos, a taxa de juros prometida só é garantida no vencimento.

Possibilidade de internacionalizar sua carteira

Os ETFs de renda fixa também podem ser positivos para internacionalizar sua carteira. Conforme você aprendeu, o BNDX11 é um exemplo de fundo atrelado à renda fixa global.

Além disso, existem mais alternativas na B3, como o USDB11 — focado em renda fixa dos Estados Unidos. Vale destacar que internacionalizar a carteira é uma estratégia buscada para o equilíbrio de riscos.

Uma das razões é a diversificação geográfica do portfólio. Por não concentrar seus investimentos apenas em alternativas brasileiras, eventuais crises econômicas nacionais podem não impactar todo seu patrimônio.

Outro benefício é expor parte do seu capital ao dólar, que é a moeda mais forte do mundo e costuma funcionar como reserva de valor. Com o aporte, se o real se desvalorizar, você consegue proteger o poder de compra do montante investido na alternativa.

Quando você faz o investimento via ETFs na B3, ainda há o benefício da praticidade. Afinal, não é preciso abrir uma conta internacional ou fazer operações de câmbio para investir no exterior.

Apesar das vantagens, há pontos a que você deve ter atenção antes de investir em um ETF de renda fixa. Em primeiro lugar, existem os riscos previstos na renda fixa — como o risco de crédito. No entanto, a qualidade dos títulos que compõem o índice, assim como a diversificação do portfólio, tendem a trazer maior segurança ao investidor.

O Imposto de Renda é outro aspecto que você deve considerar. Conforme visto, a alíquota mais alta é de 25%, conforme o prazo de repactuação dos títulos. Então avalie a composição do portfólio do ETF para entender quais serão os seus custos para identificar se a alternativa está adequada às suas expectativas.

Também é preciso ter atenção à marcação a mercado nos resgates antecipados. O preço das cotas varia conforme a precificação diária dos títulos de renda fixa. Portanto, vale ter atenção aos movimentos do mercado no momento de fazer a venda.

Para escolher um ETF de renda fixa para sua carteira, o primeiro passo é fazer uma avaliação do alinhamento do fundo específico com o seu perfil de investidor. Ele pode ser conservador, moderado ou arrojado — conforme sua capacidade de assumir riscos.

Depois, considere os seus objetivos financeiros, para entender qual tipo de índice é mais adequado. Por exemplo, se você quer proteger o poder de compra, é comum recorrer aos ETFs que incluem títulos atrelados à inflação ou ligados à renda fixa global.

Depois, é indispensável fazer avaliações individuais de cada ETF. Saiba qual é o índice de referência do fundo, como é a composição do portfólio e quais são os custos envolvidos — como a taxa de administração. Desse modo, você consegue tomar decisões mais estratégicas.

Como as cotas estão disponíveis na bolsa de valores, a exposição a esses fundos acontece diretamente pelo home broker da sua plataforma de investimentos. Basta buscar o ticker — código do ETF —, definir o número de cotas que deseja comprar e fazer o aporte.

Neste conteúdo, você entendeu como funcionam os ETFs de renda fixa e quais vantagens eles podem trazer para sua carteira. Agora, avalie as alternativas do mercado para ver se elas são adequadas para sua carteira.

Quer saber mais sobre as opções disponíveis na bolsa brasileira? Conheça os ETFs de renda fixa da Investo, tanto do mercado nacional quanto internacional!