O mercado financeiro oferece uma ampla variedade de oportunidades para quem deseja multiplicar seu patrimônio. Entre aquelas que costumam chamar a atenção de investidores de diferentes perfis estão os fundos de investimento.

Embora o termo seja comum nesse ambiente, muitas pessoas têm dúvidas sobre o que é um fundo de investimento. Explorar o conceito, entender como o veículo funciona e conhecer suas principais características são medidas indispensáveis para quem deseja investir na alternativa.

Portanto, prossiga com a leitura deste conteúdo para aprender o que é um fundo de investimento. Aproveite!

O fundo de investimento é uma modalidade que permite acessar o mercado financeiro reunindo o capital de múltiplos investidores. Na prática, o veículo funciona de modo semelhante a um condomínio, mas voltado à realização de investimentos.

Cada fundo é criado para alcançar um objetivo específico. Ele pode variar desde a busca por rendimentos com mais segurança até opções mais arrojadas, com maior potencial de lucro — mas também mais arriscadas.

Para participar desses veículos, o interessado precisa comprar a quantidade de cotas desejada no mercado. A depender do tipo do fundo, elas podem ser encontradas na B3 (a bolsa de valores brasileira) ou em plataformas de instituições financeiras.

Normalmente, os lucros são obtidos a partir da venda das cotas valorizadas. Entretanto, existem fundos que distribuem dividendos, antecipando aos investidores a participação nos resultados dessa valorização. Nesse caso, o valor das cotas sofre o desconto referente aos proventos distribuídos.

A participação do investidor — também chamado de cotista — no veículo é proporcional à quantidade de cotas detidas.

Depois de conferir o conceito e um pouco do funcionamento de um fundo, vale explorar quais são suas principais características.

Veja os principais aspectos que caracterizam os fundos de investimento!

Gestão profissional

Um ponto presente em todos os fundos de investimentos disponíveis no mercado é a gestão profissional. Ela é responsável pela montagem e pelo acompanhamento do portfólio do veículo, adotando estratégias para que ele atinja seus objetivos.

De todo modo, a atuação do gestor é embasada no regulamento do fundo. Por exemplo, se o documento proibir a realização de operações alavancadas — quando o investidor opera uma quantia maior do que a que possui —, o profissional não faz esse tipo de transação por vontade própria.

Tipo de gestão

Os fundos podem adotar dois principais tipos de gestão — ativa ou passiva. Na gestão ativa, o gestor tem maior autonomia para tomar decisões, fazer análises, traçar estratégias e buscar resultados acima de um benchmark (índice de referência).

Já nos fundos de gestão passiva, a atuação da gestão costuma envolver o acompanhamento de um índice, não sendo preciso superá-lo. Logo, as taxas cobradas pelo veículo são geralmente mais baixas que nos fundos ativos.

Taxa de administração

Por falar em taxas, nos fundos de investimento, é comum a cobrança da taxa de administração. Trata-se de um custo rateado entre todos os cotistas, destinado ao pagamento das despesas administrativas do veículo.

A taxa costuma ser expressa em um percentual anual, porém a sua cobrança é feita todos os meses e deduzida automaticamente do preço da cota. Vale dizer que ela é descontada independentemente do resultado do fundo.

Taxa de performance

Outra taxa que pode ser cobrada do cotista é a de performance. Ela costuma estar presente em fundos de gestão ativa, sendo uma bonificação paga ao gestor quando o veículo supera os resultados de um benchmark.

A taxa de performance também é informada em percentual, contudo, sua cobrança é feita sobre o montante que exceder o benchmark superado. O seu desconto é automático, recaindo sobre o ganho financeiro obtido — se houver — seguindo alguns critérios.

Diversificação

Muitos dos fundos encontrados no mercado se valem da diversificação para a proteção de seus portfólios. Ou seja, o gestor evita concentrar o patrimônio do veículo em um único ativo para que o risco da carteira e seus resultados não dependam somente dele.

Assim, o profissional costuma distribuir os recursos do fundo em alternativas descorrelacionadas ou com correlação negativa para mitigar os riscos e o retorno do seu portfólio. Porém, é válido mencionar que existem fundos com baixo nível de diversificação ou sem o atributo.

Regulamentação

No Brasil, a atuação dos fundos de investimento é supervisionada pela CVM (Comissão de Valores Mobiliários), que garante a proteção dos investidores. Ela exige que as operações sejam transparentes e as informações divulgadas pelos fundos estejam corretas.

O órgão também é responsável por criar as regras do setor e fiscalizar seu cumprimento. A proteção institucional ajuda a aumentar a confiança no mercado — atraindo mais investidores, tanto do Brasil quanto do exterior.

Sabendo das características mais relevantes dos fundos de investimento, chegou o momento de verificar quais são os principais tipos existentes.

Confira as diferentes alternativas!

Fundos de renda fixa

Os fundos de renda fixa são aqueles que investem predominantemente em aplicações seguras e previsíveis. Elas englobam títulos do Tesouro Direto, CDBs (certificados de depósito bancário), LCIs e LCAs (letras de crédito imobiliário e do agronegócio), entre outras.

Fundos de ações

Esses são os fundos que investem majoritariamente em ativos ligados ao mercado acionário — como ações, direitos de subscrição, bonificações e outros. É comum que essas alternativas sejam mais arriscadas, mas elas podem entregar uma rentabilidade maior.

Fundos cambiais

Como o nome sugere, os fundos cambiais priorizam o investimento em alternativas ligadas ao câmbio. Entre os exemplos, estão moedas estrangeiras, swaps cambiais, contratos futuros e opções de moedas.

Fundos multimercado

Entre os fundos de investimento, os do tipo multimercado são os que permitem maior liberdade ao gestor para selecionar investimentos. Eles podem incluir no portfólio títulos de renda fixa, ações, moedas estrangeiras, ativos internacionais, criptomoedas e muito mais.

Fundos imobiliários

Os fundos imobiliários (ou FIIs) são veículos que focam em investir no mercado imobiliário, seja em imóveis, títulos do setor ou cotas de outros FIIs. Esse tipo de fundo costuma distribuir grande parte das suas receitas em forma de dividendos.

Exchange traded funds

Também conhecidos como ETFs, esses são fundos negociados em bolsa. No Brasil, eles ficaram conhecidos como fundos de índice por buscarem apresentar resultados próximos de um índice de referência, tendo gestão passiva. Por esse motivo, eles não cobram taxa de performance.

Além disso, os ETFs podem ter foco em diferentes investimentos, como títulos de renda fixa, fundos imobiliários, ações, commodities e outros.

É importante destacar que um ETF pode estar ligado a um índice nacional ou internacional. Com isso, eles trazem a possibilidade de o investidor se expor ao mercado externo sem precisar tirar seu capital do país.

Para cumprir o seu objetivo, o fundo investe majoritariamente nos ativos que compõem a carteira teórica do índice de referência. Porém, há chance de os resultados obtidos serem um pouco diferentes daqueles do benchmark devido aos custos envolvidos.

Ainda assim, o ETF precisa manter um nível de aderência, a fim de seguir as regulações do mercado financeiro.

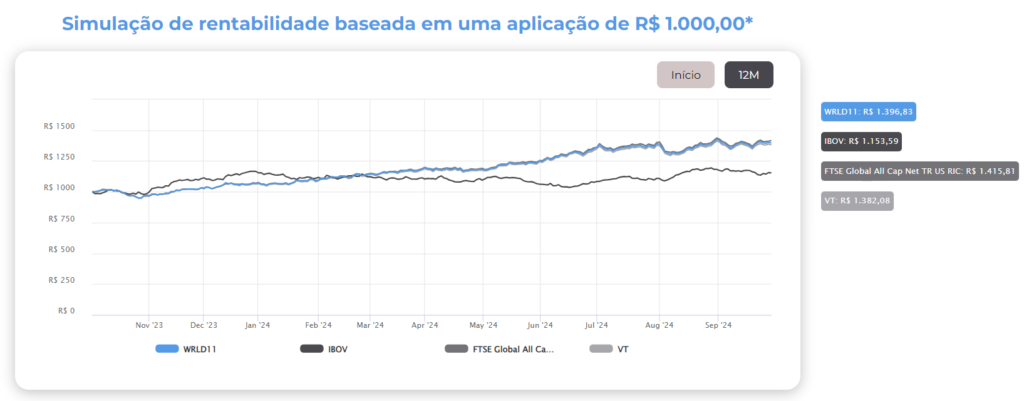

Por exemplo, veja o ETF WRLD11, que espelha no Brasil o ETF VT (Vanguard Total World Stock), composto por mais de 9.911 empresas do mundo todo. Nos 12 meses até setembro de 2024, o seu retorno se mantinha bastante próximo ao resultado do seu benchmark.

Observe o gráfico de uma simulação de rentabilidade do WRLD11:

Até aqui, você viu os principais tipos de fundos existentes, mas é possível surgir a dúvida sobre quais são os benefícios de se expor a eles. As alternativas podem ser vantajosas para quem deseja economizar tempo e otimizar o uso dos recursos ao investir.

A gestão profissional do fundo libera o tempo que seria gasto pelo investidor na análise e escolha de todos os ativos do seu portfólio individualmente. Assim, você consegue se dedicar a outras atividades do dia a dia.

Já a otimização de recursos acontece porque, ao comprar uma cota do fundo, você fica exposto aos resultados de todos os ativos da carteira do veículo. Ademais, o preço de uma cota costuma ser menor do que o necessário para comprar cada investimento presente no portfólio do fundo. Ou seja, você não precisa de muitos recursos para montar uma estratégia diversificada.

O investimento na modalidade também pode ampliar o nível de diversificação da sua carteira. Afinal, caso o fundo investido tenha um portfólio diversificado, você aproveita essa proteção sem complicações.

Outra vantagem proporcionada pelos fundos, em especial os ETFs, é a possibilidade de dolarizar a sua carteira e se expor a outras economias com praticidade e sem tirar o dinheiro do Brasil. A razão é que existem diversos ETFs negociados na B3 com exposição a índices estrangeiros.

Escolher um fundo de investimento demanda analisar questões importantes. A primeira delas é o seu perfil de investidor — fator que representa o seu nível de tolerância aos riscos. Cabe relembrar que cada fundo possui seus objetivos e riscos associados.

Nesse contexto, faça escolhas compatíveis com o seu perfil para proteger o seu capital e evitar frustrações. Outro ponto a considerar são os seus objetivos financeiros, uma vez que eles ajudam na hora de tomar uma decisão de investimento.

Por exemplo, quem tem foco no recebimento de renda passiva recorrente costuma procurar alternativas que façam o pagamento de dividendos. Já quem busca o crescimento patrimonial pode se interessar por fundos que reinvistam esses proventos no portfólio, acumulando resultados e potencializando o retorno no longo prazo.

Dessa maneira, considere observar o histórico de desempenho do veículo avaliado. Ainda que resultados passados não garantam lucros futuros, fazer a análise permite saber como o fundo se comportou em diferentes momentos.

Entender a política de investimentos do fundo, suas estratégias, seus objetivos e as taxas cobradas também é essencial. Por essa razão, não deixe de analisar a lâmina e o regulamento do veículo — esses são documentos com as principais informações do fundo.

Por fim, para tomar decisões mais adequadas, é pertinente buscar o suporte de um assessor de investimentos. Ele possui a expertise necessária para sanar dúvidas e apresentar as opções mais adequadas para o seu perfil e objetivos.

Neste artigo, você aprendeu o que é um fundo de investimento e como esses veículos funcionam. Caso esteja interessado em investir, continue estudando o assunto e a alternativa que mais chamou a sua atenção.

Você gostou de aprender detalhes sobre os fundos de investimento? Compartilhe este post nas suas redes sociais para que mais pessoas conheçam esses veículos!