A política monetária é o principal instrumento utilizado por Governos e bancos centrais para regular a economia. Na prática, ela envolve diferentes ações, como alterações nas taxas de juros, buscando controlar a oferta de moeda em um país.

Geralmente, as medidas estão associadas ao gerenciamento da inflação. No entanto, elas também costumam ter impactos em outras áreas — como o mercado financeiro. Portanto, se você investe, é importante entender essa relação com mais profundidade.

Continue acompanhando o conteúdo e veja como a política monetária global pode impactar os seus investimentos!

Para compreender a influência da política monetária global no mercado financeiro, é relevante conhecer os seus dois principais tipos. A razão é que cada um deles tende a gerar diferentes impactos à economia e aos investimentos.

O primeiro tipo é a política monetária expansionista. Nessa abordagem, Governos e bancos centrais reduzem as taxas de juros, entre outras ações, visando aumentar a oferta e a circulação de dinheiro na economia e estimular o crescimento econômico.

Isso ocorre porque taxas de juros mais baixas diminuem o custo de crédito. Assim, o dinheiro se torna mais acessível para pessoas e empresas, que podem utilizar o capital para diferentes finalidades — como consumo e investimentos.

Embora possa ser interessante nesse sentido, a política monetária expansionista tende a elevar a inflação ao aquecer a economia de maneira excessiva. Já o segundo tipo de política monetária é a contracionista.

Nesse caso, as autoridades aumentam as taxas de juros e podem adotar outras medidas para reduzir a liquidez financeira do mercado e conter a inflação. Apesar de ajudar a controlar o aumento dos preços, a abordagem pode ter impactos, como:

É válido mencionar que a política monetária é diferente da política fiscal. Enquanto a primeira se refere ao controle sobre a oferta de uma moeda em um país, a segunda corresponde à gestão da receita e dos gastos do Governo. Mesmo com a distinção, elas são relacionadas.

Para entender melhor o conceito, é útil saber como os países têm trabalhado os diferentes tipos de política monetária. Desde a pandemia de covid-19, Estados e bancos centrais têm adotado diferentes abordagens para regular a economia.

Durante a pandemia, por exemplo, autoridades monetárias ao redor do mundo adotaram políticas expansionistas agressivas. O objetivo da medida era reduzir as taxas de juros a mínimas históricas, por exemplo, para injetar liquidez financeira no mercado e evitar um colapso econômico.

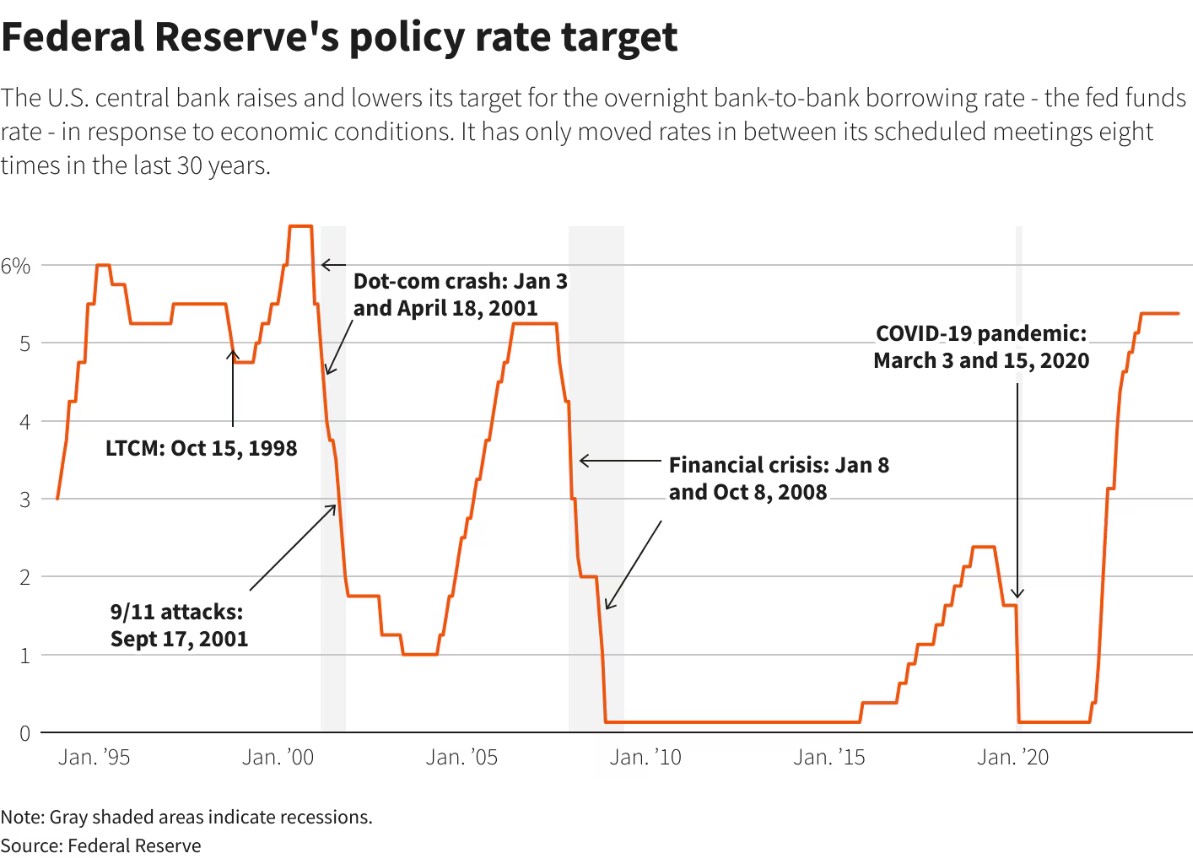

Nesse cenário, o Fed (Federal Reserve Board) — Banco Central dos Estados Unidos — cortou a taxa de juros a quase zero em março de 2020, como mostra o gráfico.

Observe que a última vez que esse tipo de movimento ocorreu foi na crise financeira de 2008:

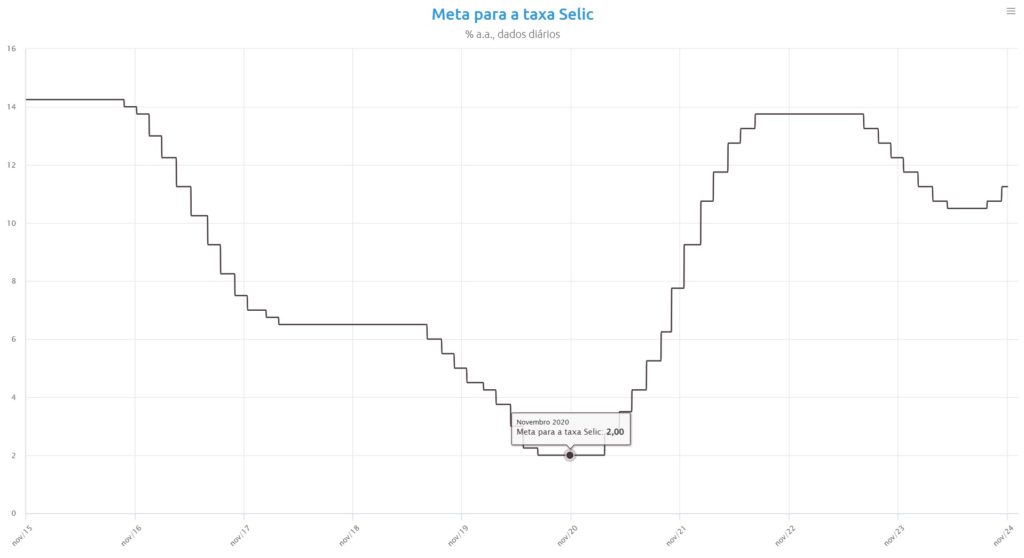

No Brasil, o Copom (Comitê de Política Monetária) também fez reduções significativas na taxa básica de juros — a Selic. Em fevereiro de 2020, ela estava em 4,75% ao ano e passou por cortes até chegar a 2,00% a.a., em agosto do mesmo ano — permanecendo assim até janeiro de 2021.

Acompanhe no gráfico:

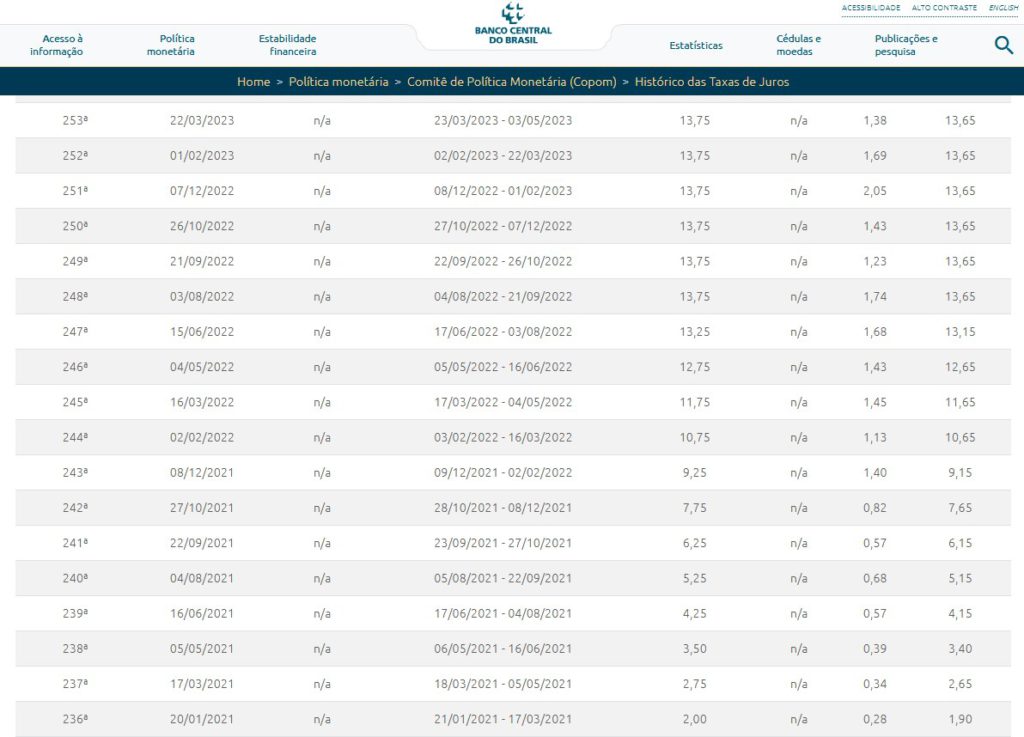

Já de março de 2021 a 2023, a política foi revertida — em especial, devido ao aumento da inflação global. Assim, as autoridades monetárias passaram a adotar um viés contracionista, elevando as taxas de juros.

No Brasil, a Selic saiu de 2% a.a. para 13,75% a.a., como mostra a tabela do Banco Central:

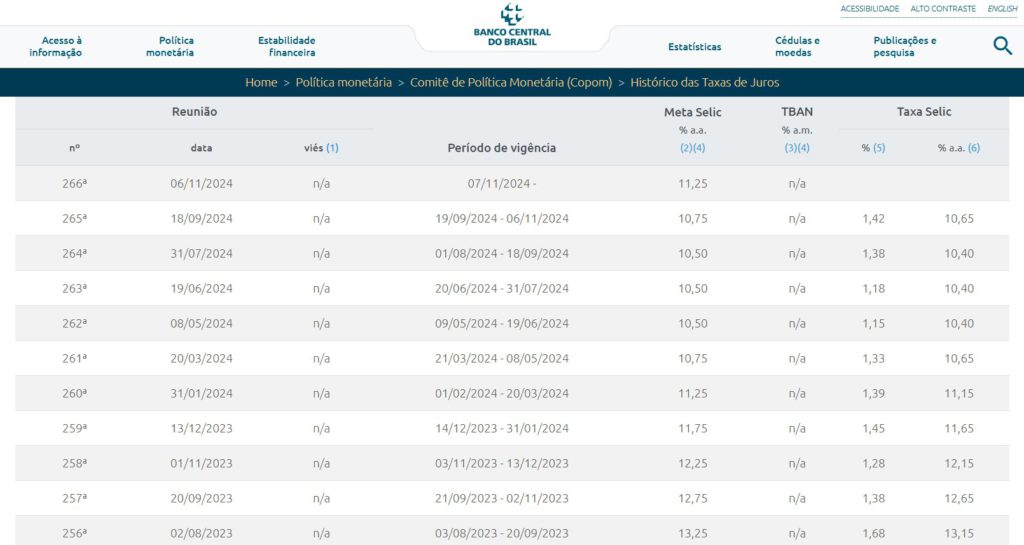

No fim de 2023 e começo de 2024, a Selic passou por cortes. Porém, a taxa voltou a subir, chegando a 11,25% em novembro de 2024:

Países subdesenvolvidos, como o Brasil, costumam ter mudanças na política monetária com mais frequência. Já aqueles classificados como desenvolvidos, como os Estados Unidos, tendem a passar por menos oscilações ao longo do tempo — exceto em circunstâncias específicas, como a pandemia.

Com as informações apresentadas, você já tem um panorama sobre a política monetária global e nacional, incluindo como ela foi utilizada pelas autoridades nos últimos anos. A partir disso, é possível entender mais claramente de que forma esse conjunto de medidas pode afetar o mercado financeiro.

Cabe observar que mudanças globais nessas políticas — principalmente em grandes economias, como as dos EUA e da União Europeia — costumam se refletir nos mercados emergentes. Nesse cenário, está o Brasil.

A influência ocorre devido à interconexão dos sistemas financeiros mundiais. Confira como a política monetária global pode impactar os investimentos!

As alterações nas taxas de juros têm influência direta na liquidez do mercado financeiro. Quando elas estão mais baixas ou em um ciclo de cortes, ativos como ações tendem a valorizar por conta da redução do custo de capital e do aumento da atratividade de investimentos de maior risco.

Com taxas de juros menores, por exemplo, empresas tendem a ficar mais abertas para pegar empréstimos e utilizar o capital para fazer expansões, melhorias, contratações etc. Dependendo do setor, outras companhias podem se beneficiar do movimento.

O mesmo não costuma ocorrer quando as taxas estão maiores, pois o crédito fica mais caro. Quando os juros estão mais altos, costuma haver uma diminuição da liquidez. A situação pode desvalorizar ativos e, nesse cenário, os custos de financiamento se tornam mais altos para as empresas.

Como resultado, é comum que parte das companhias adiem ou cancelem projetos de investimento. Além de prejudicarem o crescimento econômico, essas circunstâncias normalmente impactam os resultados dessas empresas, o ânimo do mercado e o seu desempenho na bolsa de valores.

Ademais, quando o Fed aumenta as taxas de juros, por exemplo, é usual haver redução de fluxos de capital para mercados emergentes, como o Brasil. Assim, o real tende a desvalorizar, as importações costumam ficar mais caras e existe a possibilidade de ocorrer uma pressão na inflação local.

Por outro lado, um aumento da Selic pode atrair capital estrangeiro para a renda fixa brasileira, valorizando a moeda local. Em todo caso, é importante ter em mente que alterações nas taxas de juros também costumam impactar o câmbio e os investimentos internacionais.

Embora um aumento do Fed na sua taxa de juros possa não ser tão atrativo para o mercado brasileiro, ele frequentemente gera oportunidades na renda fixa estadunidense. Trata-se de uma questão de perspectiva e de estratégia.

Outro impacto da política monetária global no mercado financeiro tende a recair no sentimento dos investidores. Afinal, decisões como aumentos ou diminuições das taxas de juros podem gerar tanto expectativas positivas quanto incertezas.

A maneira como investidores e o mercado reagem a uma política monetária é capaz de resultar em oportunidades ou quedas. Se o cenário mundial passa a ser contracionista, por exemplo — de aumento dos juros, como visto —, há duas consequências comuns.

O investidor brasileiro pode passar a olhar mais para a renda fixa, seja ela nacional ou internacional, pois as aplicações da classe tendem a render mais — e com menos riscos. Por outro lado, os ativos de renda variável, como as ações, podem sofrer quedas em suas cotações, como visto.

Muitas vezes, elevações das taxas de juros geram pessimismo entre os investidores, levando à venda de ativos e à volatilidade nos mercados financeiros. Por outro lado, quando há reduções e sinalizações de novos cortes, o mercado em geral fica mais confiante, havendo um estímulo às compras.

Você viu que a política monetária global pode tornar investimentos mais ou menos atrativos, influenciando as decisões financeiras dos operadores. Em momentos de alta das taxas de juros, os títulos de renda fixa, como aqueles negociados no Tesouro Direto, costumam ser mais procurados.

Por outro lado, taxas de juros mais baixas tendem a colaborar para o desempenho de ações, cotas de ETFs (exchange traded funds) e outros ativos de renda variável. O motivo é que políticas expansionistas ajudam empresas e a economia de um modo geral a crescer.

Quando a Selic cai, ela costuma favorecer o Ibovespa — índice que reflete o desempenho das ações de empresas com grande volume de negociação na bolsa de valores brasileira. O oposto também tende a ocorrer.

Em todo caso, muitos investidores buscam mitigar os efeitos desses movimentos estruturando uma carteira diversificada. Desse modo, eles potencializam as chances de obter resultados satisfatórios com os seus investimentos — independentemente da política monetária global do momento.

Vale lembrar que, para essa tarefa, você deve considerar o seu perfil de investidor e as suas metas financeiras. Além disso, vale ter uma visão de longo prazo ao investir. Assim, mesmo que uma ação ou um ETF que você tenha em carteira sofra quedas, ele pode se recuperar com o passar do tempo e gerar os retornos esperados.

Como você viu, a política monetária global é um fator relevante para quem investe no mercado financeiro. Portanto, considere as suas implicações na hora de fazer aportes. Afinal, por meio dela, é possível tomar decisões mais embasadas e ajustar as suas estratégias, conforme for necessário.

Gostou de aprender sobre os efeitos da política monetária global no mercado financeiro e quer complementar os conhecimentos? Confira os benefícios e os retornos de uma diversificação global!